Ветроэнергетическая промышленность переходит на новый статус

Развитие современных ветроэнергетических технологий невозможно рассматривать вне процессов, происходящих сегодня в сфере производства ветроэнергетического оборудования и борьбы за ранки сбыта. Причем следует отметить, что начиная с 2004 года, конкуренция среди компаний-производителей выходит на новый виток, а именно — монополизации ветроэнергетического рынка, как на региональных, так и континентальных уровнях.

В своем выступлении на Европейской ветроэнергетической конференции, прошедшей в ноябре 2015 года в Париже, Джайл Диксон, директор Европейской ветроэнергетической ассоциации (EWEA) акцентировал внимание на необходимости поддержки европейских производителей ветровых турбин, доля которых на мировом рынке, в странах, не входящих в ЕС, составляет 40% или 35 млрд евро в виде экспортной выручки.

ДАТСКИЙ VESTAS

До начала нынешнего века ветроэнергетическая промышленность развивалась преимущественно в Дании и США. С начала 2000-х годов активную позицию в развитии наземных ветроэнергетических технологий занимают также Германия и Испания. В тоже время, необходимо отметить, что в оффшорной ветроэнергетике долгое время мировое лидерство среди производителей удерживала Дания.

2004 год стал переломным для датских производителей ветротурбин. Усиливавшаяся конкуренция за мировое лидерство подтолкнула к слиянию двух датских компаний — Vestas и NEG Micon, занимавших первое и третье место, соответственно, в рейтинге мировых производителей ветротурбин (См. «Доля производителей ветротурбин на мировом рынке в 2003 году»). NEG Micon, в свою очередь, была создана в 1997 году в результате слияния Nordtank Energy Group (NEG) и Micon. Компания производила ветротурбины для различных стран, включая Германию, Данию и США. После завершения процесса слияния ветротурбины NEG Micon выпускались только под маркой Vestas.

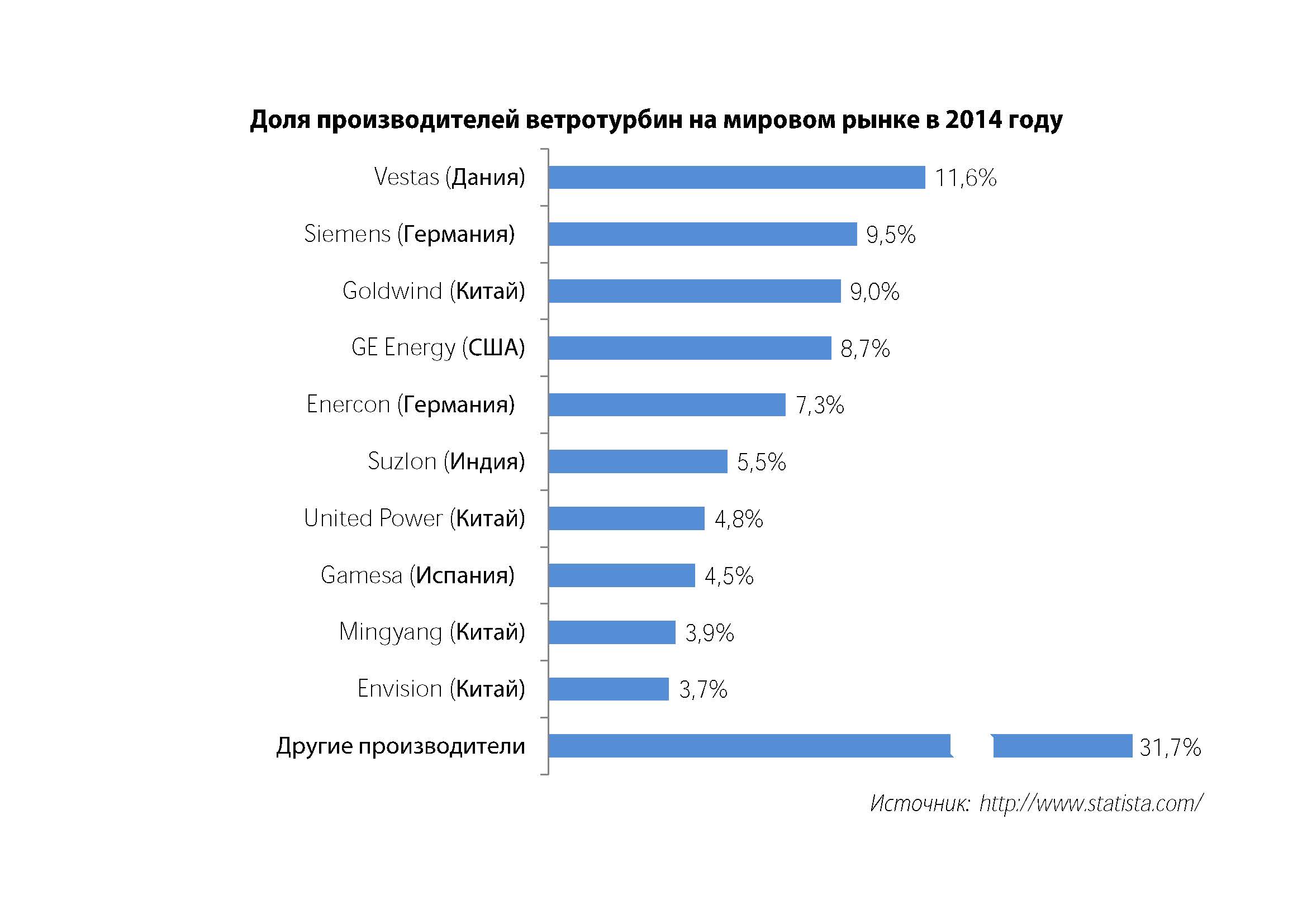

Для укрепления своего лидирующего положения и расширения присутствия, в первую очередь, на стремительно развивающемся сегодня азиатском рынке, Vestas продолжает процесс объединения с другими лидерами, несмотря на то, что по итогам 2014 года, доля мирового рынка производителей ветровых турбин компании Vestas составляла 11,6%, и турбины ее производства были установлены в более чем 70 странах мира. В апреле 2014 года два «гиганта» — Mitsubishi Heavy Industries Ltd и Vestas Wind Systems A/S создают совместное предприятие — МHI Vestas Offshore Wind, на этот раз в секторе оффшорной ветроэнергетики. Именно оффшорные ветроэнергетические технологии представляют сегодня огромные возможности для развития новых проектов.

МИРОВЫЕ КОНЦЕРНЫ ВСТУПАЮТ В ИГРУ

Характерной особенностью развития современной ветроэнергетики является «выход на рынок» мировых энерго-машиностроительных концернов, почувствовавших колоссальные перспективы возобновляемой энергетики, в частности таких гигантов как немецкий Siemens и американский General Electric. С приходом на ветроэнергетический рынок этих глобальных игроков многие общественные и экологические организации, потратившие огромные усилия в информационно-демонстрационную деятельность, направленную на популяризацию и продвижение возобновляемых технологий в странах Европы, были встревожены таким разворотом событий. Высказывались предположения, что мировые монополисты, имеющие серьезный бизнес в атомной, нефте-газовой, машиностроительной отраслях хотят «скупить» ветроэнергетический сектор, чтобы его обанкротить. Но история показала иную картину развития событий.

Немецкий SIEMENS

Так, немецкий транснациональный Концерн Siemens AG, являющийся крупнейшим монополистом в области электротехники, электроники, энергетического оборудования, транспорта, медицинского оборудования и светотехники, в этом же 2004 году приобретает датского производителя ветротурбин — компанию Bonus и немецкую AN Wind. В результате своей успешной деятельности, сегодня Siemens занимает второе место в мировом рейтинге производителей ветротурбин, его доля на мировом ветроэнергетическом рынке составляет 9,5%. (См. Рис. «Доля производителей ветротурбин на мировом рынке в 2014 году»).

Но, как и в случае с датской Vestas, процесс приобретения новых активов продолжается. Согласно информации зарубежных масс-медиа компания Siemens заканчивает сделку по приобретению восьмого по величине производителя ветротурбин — испанской компании Gamesa. В случае завершения планируемой сделки, Siemens получает прекрасную возможность выхода на латино-американский и северо-африканский рынок, где компания Gamesa имела наибольшую долю по установленной мощности ветротурбин. Например, согласно данным МАКЕ Consalting, в 2014 году, в Тунисе, доля Gamesa составляла 54%.

Американский GENERAL ELECTRIC

В 2014 году General Electric (GE) и Alstom, после долгих бюрократических процедур на уровне правительств США и Франции, и объявили о своем решении, согласно которому французская компания продает GE энергетический бизнес французской компании Alstom. Процесс одобрений сделки двух монополистов со стороны Еврокомиссии длился достаточно долго. Главный орган исполнительной власти ЕС опасался, что сделка между GE и Alstom оставит лишь одного конкурента, Siemens, на европейском рынке газотурбинных двигателей, что может препятствовать развитию инновационных технологий, а также повлечь рост цен на оборудование. И лишь 8 сентября 2015 года Европейская комиссия одобрила сделку стоимостью в 12,05 млрд долларов после того, как GE согласился передать часть активов Alstom, в частности, контракты на обслуживание электростанций, итальянскому холдингу Ansaldo Energia.

К моменту совершения вышеописанной сделки GE являлся не только крупнейшим монополистом производства нефтегазового оборудования в мире, но и одним из лидером в области создания наземных ветроэнергетических установок (ВЭУ), в то время как ветроэнергетическое подразделение французской компании Alstom Power активно работало как в секторе наземной, так и в секторе оффшорной ветроэнергетики.

В результате сделки GE полностью приобрела ветроэнергетические активы «наземной» технологии французской компании, которые в 2015 году были представлены тремя модельными рядами турбин, мощностью 3 МВт каждая. Что же касается оффшорных технологий, то GE, ранее никогда не участвовавшая в разработке подобных ветротурбин, создает вместе с Alstom совместное предприятие. Главным «оффшорным» активом французской компании являются внушительные ветротурбины морского базирования Haliade, единичной установленной мощностью 6 МВт. Именно эти ВЭУ победили в тендере по строительству оффшорных ВЭС Франции суммарной мощностью около 1500 МВт, они также будут использованы в строительстве первой в Америке оффшорной ВЭС Блок Айленд мощностью 30 МВт, расположенной у побережья Род-Айленда. Следует напомнить, что несколько лет назад компания Alstom приобрела испанского производителя ветротурбин Ecotecnia.

ВМЕСТО ЭПИЛОГА

Чтобы спрогнозировать дальнейшее развитие событий, проведем некую аналогию происходящей сегодня монополизации ветроэнергетической промышленности с монополизацией рынка самолетостроения. Авиа и ракетостроение относится к числу наиболее монополизированных, высоко милитаризованных и высоко прибыльных отраслей промышленности. Основное производство самолётостроения сегодня сконцентрировано в руках двух компаний — американской компании Boeing и французской – Airbus. Обе компании пришли к своему лидерству путем либо приобретения, либо слияния с другими компаниями. Например, компания Boeing в 1997 приобрела своего главного конкурента McDonnell Douglas, став первым в мире монополистом в секторе самолетостроения. Сегодня ей принадлежит 45% производства авиационной техники в мире. Второй главный монополист в этом секторе, прямой конкурент Boeing, компания Airbus, образованная в конце 1960-х годов путём слияния нескольких европейских авиапроизводителей.

Какой из вариантов развития ветроэнергетической промышленности, слияние или монополизация, победит, покажет время. Дальнейшие изменения среди «игроков» рынка во многом будут зависеть от активности глобальных концернов, решивших инвестировать в ветроэнергетическую промышленность. Особую роль сыграет оффшорная ветроэнергетика, с которой связывают основной рост мощностей в ближайшем будущем. К примеру, Германия планирует удвоить свою установленную мощность, которая на сегодня составляет 45,2 ГВт, за счет строительства ВЭС в море. Подобную стратегию развития разрабатывают сегодня также и Великобритания, Дания, Франция, Швеция.

Развитие сектора оффшорной ветроэнергетики тесно переплетается с текущими слияниями и монополизацией рынка производителей оффшорных ВЭС: слияние Vestas с Mitsubishi Heavy Industries, General Electric с Alstom, покупка компанией Siemens первой оффшорной ВЭС мегаваттного класса Bonus и производителя GAMESA. Главным конкурентом нынешних монополистов будет оставаться Китай.

Статья опубликована в журнале «Терминал» №9 от 29 февраля 2016 года.

Напомним, 2 марта 2016 года Научно-технический центр «Психея» проведет первый экспертно-аналитический круглый стол (ЭАКС) из цикла «Новая энергия», посвященный анализу современных тенденций мировой и украинской энергетики на тему «BRENT $30/BBL: СУЩЕСТВУЕТ ЛИ ВСЕМИРНЫЙ ЗАГОВОР?».